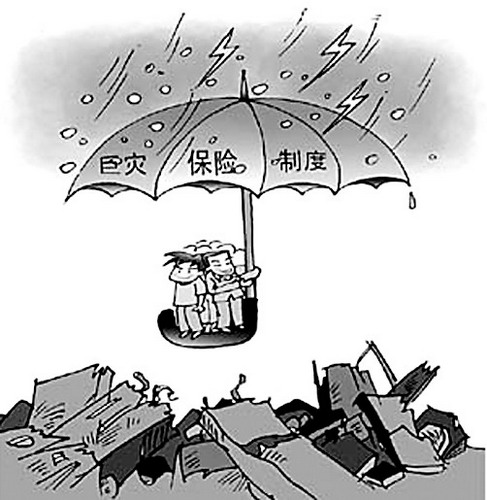

由较大自然灾害引发的保险通常被称为“巨灾险”。自然灾害不仅造成了人员伤亡,也给房屋、厂矿、基础设施带来严重破坏。汶川地震后,将地震排除在责任范围之外带来的巨灾险缺失成为全社会关注的焦点,如何建设和推进地震保险,建立相关的巨灾保险制度等话题开始提上议程。

地震了,哪些保

险可获赔

一份来自全国49个城市的调查问卷显示,汶川地震使居民的保险意识大大提升,超过70%的城镇居民购买人寿保险意愿较上季度提高。在居民的支出选择中,认为购买人寿保险最合算的居民占比为7.5%,是近两年的最高水平。特别是本次受地震影响较严重的四川省资阳市,有购买人寿保险意愿的居民占比高达12.8%,较上季度猛升10个百分点。

那么,购买了商业保险真的能转移地震带来的灾害损失吗?

从目前情况看,寿险大多可赔。大部分人身保险并未将因地震引发的保险事故列入除外责任条款,因此是可以赔偿的。例如因地震造成意外死亡,定期寿险、终身寿险、个人意外伤害保险、个人意外医疗保险、旅游意外险等都可以赔偿。而具体能赔偿多少,则要看保险条款的具体规定。需要说明的是,旅行社责任保险不保地震,它的标的主要是旅行社因本身的“过失、失误”对游客造成的伤害。

相比之下,多数财产险则将“地震”灾害排除在理赔之外。例如日常生活投保率较高的家庭财产保险、车险等,都将地震造成的损失设为免赔责任。在企业财产保险中,通常地震也属于除外责任,但也有部分财险公司尝试在大额财产险的附加条款中对地震险实行特殊承保,费率一般为主险的10%,或以房屋总价值的2‰缴纳保费。由于承保风险太大,保险公司一般不主动向客户推荐地震附加险。这主要是由于地震的涉及面和赔偿金额往往超过一家保险公司的理赔能力,因此多数公司将其做除外责任处理。

巨灾险尚需政府扶持

保监会主席吴定富在今年初时曾表示:目前国内巨灾保险制度仍然缺位,今年我国将推进巨灾保险制度的建立。

保险的本义是平时集小钱而在灾时用大钱,将分散的钱变为巨量的钱,将一个人、一个家庭、一个地方的大难变为所有投保人共担的小难。这与“一方有难,八方支援”的社会共济思想是一脉相承的。巨灾险不仅能为受灾人提供及时的经济补偿,支持他们恢复生产,重建家园,还能够起到稳定人心、安定社会的作用。专家指出,巨灾保险制度的缺位是保险保障功能施展无力的最主要原因。

统计表明,我国自然灾害赔款占灾害损失的比例不到5%,远低于36%的全球水平。但是,如果单纯地依靠保险公司自身力量及有限商业再保险的支持,应对类似此次汶川大地震的灾难,保险公司将承担巨大压力。因此,社会各界都在呼吁政府部门要加快推进巨灾保险制度风险分散体系,通过政府行为和市场行为相结合,分散巨灾风险。

1998年1月1日实施的《防洪法》第47条规定“国家鼓励、扶持开展洪水保险”;1998年3月1日实施的《防震减灾法》第25条规定“国家鼓励单位和个人参加地震灾害保险”;2007年11月1日实施的《突发事件应对法》第35条规定“国家发展保险事业,建立国家财政支持的巨灾风险保险体系,并鼓励单位和公民参加保险”。

“可见,早在10年前,我国相关的法律已经确立了巨灾险的法律地位。当前的主要问题是操作上缺乏具体的主管部门和相应的制度性措施。”中央财经大学保险系主任郝演苏说。

公共设施或可强制推行

地震后,有人将投保率低归结为民众保险意识淡薄。但是,即便在日本这样一个经常发生地震的国家,投保地震险的人也只有30%左右。郝演苏认为,人们不愿意为未来20年、30年,甚至更久可能发生的灾难提前支付高额保费、增加家庭开支的想法也是合理的。建立国家财政支持的巨灾风险保险体系,是多数国家的通行做法。不能光靠保险公司解决地震发生的问题,需要政府组织全社会的资源,这也是政府对民众的一项福利。

如何有效降低巨灾险高风险带来的高成本,使多数人能够买得起呢?最有效办法就是通过政府一些强制性规定增加该险种的覆盖范围,不但可以降低保费价格,也防范了风险。例如美国法律有规定,租房人必须为房屋购买地震险后方能出租,否则将无法从银行获得抵押贷款。

要快速全面建立我国巨灾保险制度显然不太现实。郝演苏建议,公共设施有公共利益的存在,推行巨灾保险,可以先对公共设施强制实施。通过政府的政策和资金支持,可以首先在商场、医院、学校等公共场所强制推行巨灾险,而后再将范围逐步扩大,最终建立一套完善的、符合我国国情的巨灾保险制度。

由于地震将人们的保险意识激发出来,目前许多保险公司纷纷希望增加地震保险。有的保险公司为了抢占业务,不惜将地震作为扩展保险纳入保险范畴。针对此种情况,郝演苏提醒投保人和保险企业,任保一个险种都需要大量的数据积累,经过严格的精算形成科学合理的费率。如果只为了夺得一两单业务,就盲目将地震风险扩展到责任保险范畴,无疑会加大企业本身乃至保险全行业风险。

来源:CFP